Risikolebensversicherungen dienen der finanziellen Absicherung von Hinterbliebenen und gewährleisten eine Tilgung offener Zahlungsforderungen beim Ableben des Versicherten. Die Auswertung der vorangehenden Gesundheitsprüfung kann jedoch dazu führen, dass bestimmte gesundheitliche Probleme des Antragstellers (z.B. Diabetes, Hypertonie, Asthma) einen Vertragsabschluss erschweren. Aufgrund des damit verbundenen Todesfallrisikos verlangen einige Versicherungen höhere Beitragszahlungen. Andere lehnen die Anträge sogar ab.

Bei Krankheiten wie Bluthochdruck (Hypertonie), die das Todesfallrisiko erhöhen, verlangen einige Versicherer höhere Versicherungsbeiträge.

In Deutschland leidet fast jeder Zweite an Hypertonie

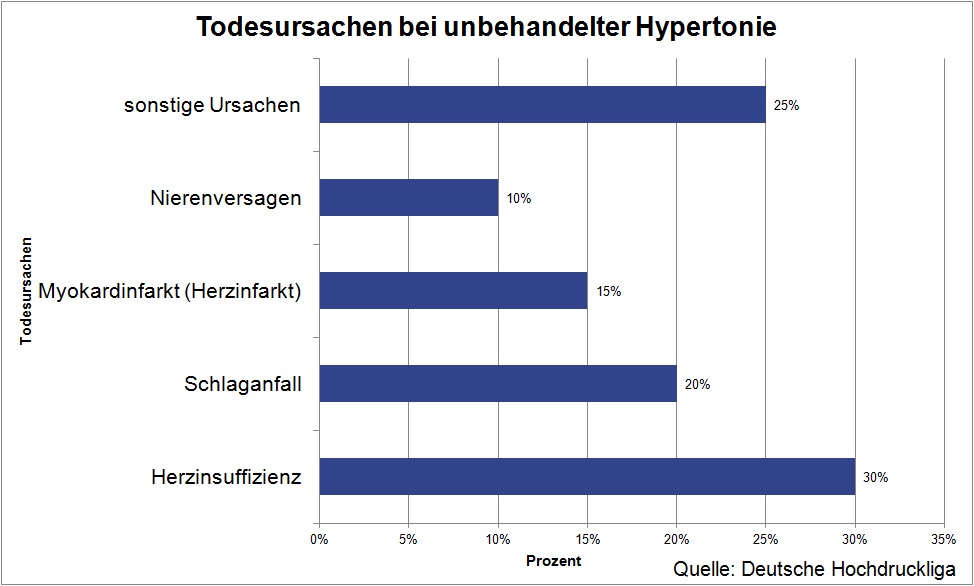

Deutschlandweit leiden etwa 35 Millionen Menschen an Hypertonie (Bluthochdruck). In den meisten Fällen führt der dauerhaft erhöhte Blutdruck zu einer Schädigung der Arterien. Als typische Folgeerkrankungen gelten beispielsweise Nierenversagen, Herzschwäche und Schlaganfall. Jährlich sterben in Deutschland knapp 400.000 Menschen an solchen Folgeerkrankungen (vgl. Quelle).

Gesundheitliche Probleme führen häufig zu einer Antragsablehnung

Aufgrund des erhöhten Todesfallrisikos lehnen viele Versicherungen Anträge von Personen mit Bluthochdruck oder anderen gesundheitlichen Problemen ab. In bestimmten Fällen (z.B. Familiengründung, im Rahmens eines Darlehens) sind diese Personen jedoch auf den Abschluss einer Risikolebensversicherung angewiesen. Da die Todesfallleistung jedoch nur bei Angabe zutreffender Werte ausgezahlt wird, stellt der Vertragsabschluss in solchen Fällen häufig ein Problem dar. Dass es neben einer Risikolebensversicherung noch Alternativen gibt, auf die in einer solchen Situation zurückgegriffen werden kann, verdeutlicht der folgende Praxisfall:

Bluthochdruck gilt bei Versicherungen als Risikofaktor

Nach der Trennung von ihrem Mann wollte sich eine Gymnasiallehrerin ein neues Appartement kaufen. Dabei beabsichtigte die 55-Jährige, dieses bis zu ihrem Pensionseintritt in zehn Jahren abzuzahlen. Obwohl ein Teil der erforderlichen Summe bereits angespart war, benötigte die Frau weitere 40.000 Euro. Die Bank gewährte den Kredit. Voraussetzung war jedoch, dass diese den gewünschten Betrag mittels einer Restschuldversicherung absichert. Um die Abwicklung des Kredits möglichst schnell zum Abschluss zu bringen, vereinbarte diese ein unverbindliches Beratungsgespräch bei einem Versicherungsunternehmen.

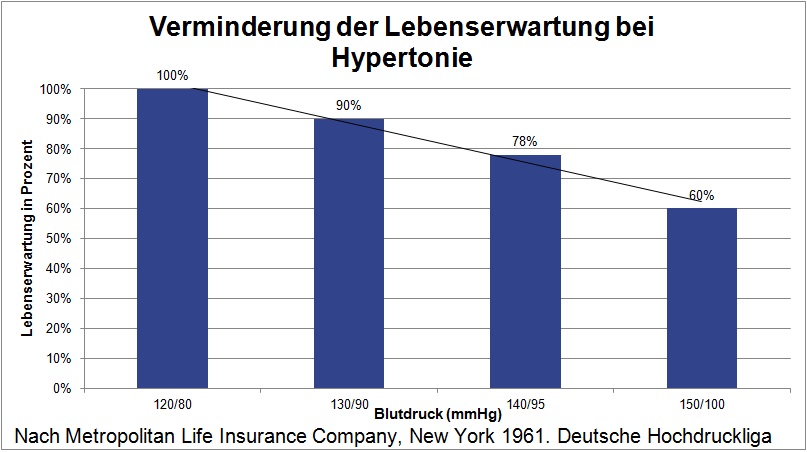

Dem erhaltenen Informationsmaterial konnte die Lehrerin entnehmen, dass Hypertonie als Risikofaktor gilt und den Vertragsabschluss daher gefährden könnte. Da die letzten ärztlichen Untersuchungen bei ihr stets einen Ruhepuls von 160/100 mmHg und somit mittelschweren Bluthochdruck ergaben, gehörte diese zur Risikogruppe. Die Versicherungsgesellschaft ihres Versicherungsvertreters verdeutlichte, dass unter gegebenen Umständen ein Vertragsabschluss nur mit hohen Beitragsaufschlägen möglich wäre. Daher beschloss die Frau, sich eine unabhängige Meinung von einem Versicherungsmakler einzuholen und vereinbarte mit uns einen Termin.

Per Ausschreibung zum Abschluss einer Risikolebensversicherung

In dem ersten Gespräch zeigten wir der Interessentin alle möglichen Optionen auf. Am sinnvollsten erschien es, die relevanten Versicherer mittels einer Ausschreibung zu kontaktieren. Im Laufe unserer über 20-jährigen Erfahrung konnten wir mittels dieser Methode in vergleichbaren Fällen häufig zum gewünschten Vertragsabschluss verhelfen. Die Interessentin erklärte sich mit dieser Vorgehensweise einverstanden. Im Rahmen weiterer Termine füllten wir gemeinsam die für die Ausschreibung erforderlichen Formulare aus. Um eine konkrete Angabe zum Bluthochdruck beifügen zu können, ließ sich unsere Mandantin ein ärztliches Attest ausstellen.

Vertragsabschluss bei Hypertonie häufig gegen Beitragszuschlag möglich

Nach dem Einreichen sämtlicher Unterlagen vergingen etwa drei Wochen, bis sich die kontaktierten Versicherer zurückmeldeten. Viele erklärten sich bereit, den benötigten Versicherungsschutz gegen einen Aufpreis zu gewährleisten. Unter Berücksichtigung aller Vor- und Nachteile beleuchteten wir die einzelnen Angebote. Die effektivsten präsentierten wir anschließend unserer Mandantin. Als Empfehlung stellten wir eine Risikolebensversicherung mit einem Beitragszuschlag von 50% heraus. Zwar gab es einen Versicherer, der einen 30 prozentigen Zuschlag forderte, erwies sich dessen Tarifbeitrag jedoch als deutlich höher.

Die Bank unserer Mandantin benötigte aufgrund der kontinuierlich schrumpfenden Darlehenssumme lediglich eine Restschuldversicherung, also einen Todesfallschutz mit fallender Versicherungssumme. So konnten wir mit der präferierten Versicherung vereinbaren, dass sowohl Beiträge als auch Zuschläge während der Vertragslaufzeit entsprechend reduziert würden. Trotz des Risikofaktors Bluthochdruck war es unserer Mandantin auf diesem Weg folglich möglich, die benötigte Risikolebensversicherung abzuschließen.

u. v. m. im Vergleich!

u. v. m. im Vergleich!