Mit einer Risikolebensversicherung hat der Versicherte im Falle seines Todes die Möglichkeit, Angehörige finanziell abzusichern sowie ausstehende Zahlungsforderungen zu begleichen. Leidet dieser jedoch an bestimmten Erkrankungen (z.B. Diabetes, Nervenleiden, Herzinfarkt), kann es beim Vertragsabschluss zu Problemen kommen. Da diese das Todesfallrisiko begünstigen, verlangen viele Versicherungen in solchen Fällen wesentlich höhere Beitragszahlungen oder lehnen Anträge gänzlich ab.

Herzinfarkte zählen mit zu den häufigsten Todesursachen. Entsprechend schwer ist es, bei dieser Vorerkrankung eine Risikolebensversicherung abzuschließen. Möglich ist es dennoch.

Die meisten Menschen sterben in Folge von Herzinfarkten und Schlaganfällen

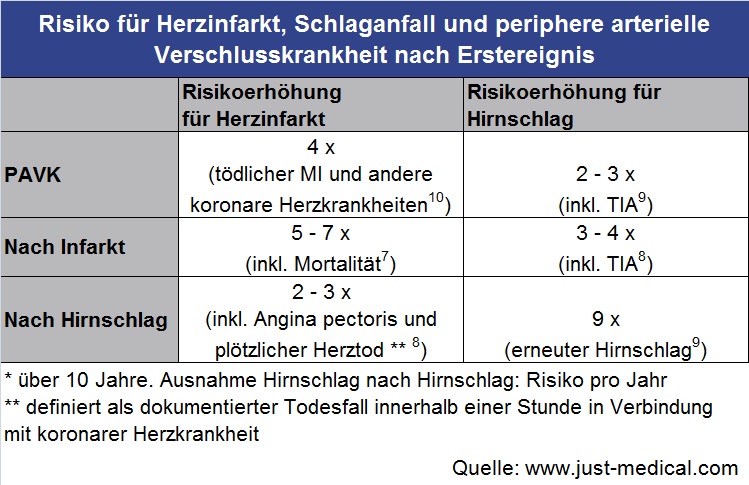

Herzinfarkte und Schlaganfälle sind die am weitesten verbreiteten Todesursachen in Europa. So stirbt jeder Siebte in Folge eines Schlaganfalls, jeder Fünfte durch einen Herzinfarkt. Als besonders gefährdet gelten Raucher und übergewichtige Personen. Das Wiederholungsrisiko nimmt bereits nach dem ersten Vorfall erheblich zu (vgl. Quelle).

Antragsablehnung aufgrund bestimmter Erkrankungen

In der Regel sind es aber gerade Menschen mit einem erhöhten Todesfallrisiko, die eine Risikolebensversicherung benötigen. Allerdings führen bestimmte Erkrankungen (siehe Abschnitt 1) bei vielen Versicherern zu einer Antragsablehnung. Da die Auszahlung der vereinbarten Versicherungssumme nur bei korrekt getätigter Auskunft erfolgt, gestaltet sich ein Vertragsabschluss für ebendiese Personen daher besonders schwierig. Wie eine finanzielle Absicherung dennoch gewährleistet werden kann, zeigt sich das nachstehende Praxisbeispiel:

Zurückliegender Herzinfarkt erschwert Risikolebensversicherungsabschluss

Ein 46-jähriger Interessent von uns bezog mit seiner Frau und den vier gemeinsamen Kindern vor fünf Jahren ein Eigenheim. Da dieser als Mechatroniker angestellt ist und seine Frau eine Halbzeitstelle ausübt, stehen der Familie monatlich etwa 4.000 Euro Netto zur Verfügung. Auf diese Weise konnte bereits ein Teil des Darlehens abbezahlt werden.

Vor 1,5 Jahren erlitt der Familienvater einen Herzinfarkt, war danach jedoch wieder arbeitsfähig. Damit seine Frau im Ernstfall nicht alleine für Lebenshaltungskosten sowie Darlehenstilgung aufkommen müsste, wollte dieser nach seiner Genesung eine Risikolebensversicherung über 250.000 Euro abschließen. Davon sollten 150.000 Euro die Abzahlung des Eigenheims gewährleisten. Die übrigen 100.000 Euro sollten als finanzielle Rücklage dienen. Angesichts dieser Überlegungen entschied sich unser Interessent für den Abschluss einer Risikolebensversicherung mit fallender Versicherungssumme. Bei der Recherche nach möglichen Versicherern wurde dieser jedoch mehrfach mit der Tatsache konfrontiert, dass der zurückliegende Herzinfarkt zu Problemen beim Abschluss eines entsprechenden Vertrages führen könnte. In der Hoffnung, eine Lösung zu finden, kontaktierte der Mann uns.

Alternative zur Risikolebensversicherung: Kombination aus mehreren Versicherungsarten

Mittels einer Ausschreibung kontaktierten wir zahlreiche Versicherungen, erhielten jedoch ausschließlich Absagen. Der Abschluss einer Risikolebensversicherung war in diesem Fall tatsächlich nicht möglich. Da eine leistungsstarke Absicherung jedoch durch alternative Produktoptionen gewährleistet werden kann, suchten wir nach einer anderen Lösungsmöglichkeit. So verglichen wir unterschiedliche Optionen und wogen sämtliche Vor- und Nachteile ab. Am sinnvollsten erwies sich letztlich eine Kombination aus mehreren Versicherungsarten.

Versicherungsvariante ohne vorangehende Gesundheitsfragen

Der Großteil der benötigten Versicherungssumme sollte mittels einer Direktversicherung über den Arbeitgeber (betriebliche Altersversorgung) abgedeckt werden. Ergänzend wurden mehrere Sterbegeldversicherungen sowie zwei fondsgebundene Rentenversicherungen abgeschlossen. Letztgenannte wiesen die Besonderheit auf, dass nach einer bestimmten Karenzzeit eine Todesfallsumme von jeweils 50.000 Euro zur Verfügung stünde. Eine Beantwortung von Gesundheitsfragen im eigentlichen Sinne war für keine dieser Versicherungsarten notwendig.

Mit dem Interessenten besprachen wir die Details dieser Absicherungsvariante. Das Angebot sagte diesem zu. Besonders erfreulich war dabei der Umstand, dass sich im Rahmen der Direktversicherung zusätzlich ein Berufsunfähigkeitsschutz integrieren ließ. Am Ende war es so möglich, dem Interessenten einen Versicherungsschutz zu vermitteln, welcher trotz des zurückliegenden Herzinfarkts, eine umfassende Absicherung bot.

u. v. m. im Vergleich!

u. v. m. im Vergleich!